2020年全球半導體市場的趨勢展望

27

27

拍明

拍明

原標題:2020年全球半導體市場的趨勢展望

2020年全球半導體市場的趨勢展望

2020年,全球半導體市場在5G商用落地、AI算力升級、汽車電子化加速等驅動下,呈現結構性增長機遇,但中美貿易摩擦、疫情全球擴散等不確定性因素加劇行業波動。以下從技術迭代、需求遷移、供應鏈重構、地緣競爭四大維度展開分析。

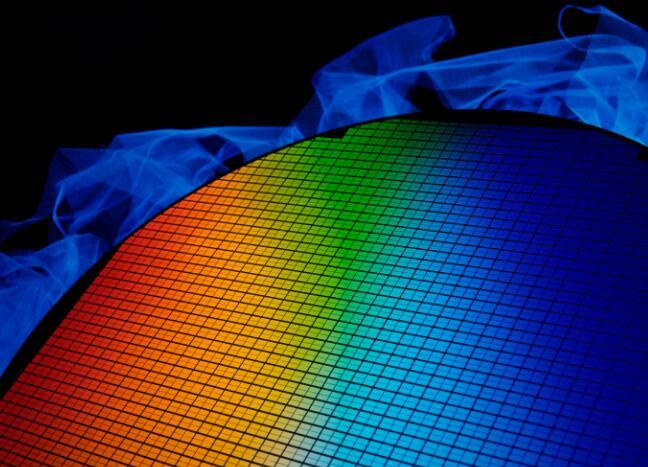

一、技術迭代:先進制程與異構集成主導創新

7nm/5nm制程進入量產競爭期

臺積電:2020年Q2量產5nm工藝,良率突破80%,拿下蘋果A14、華為麒麟1020、AMD Zen4處理器訂單,占全球5nm芯片代工市場90%份額。

三星:推出5nm EUV工藝,與高通合作驍龍875,但良率僅65%,客戶轉向臺積電導致其代工市占率從18%降至16%(TrendForce數據)。

中芯國際:14nm FinFET工藝良率達95%,但受設備禁運影響,7nm研發進度推遲至2022年后。

Chiplet與異構集成突破摩爾定律瓶頸

AMD:通過Chiplet技術將7nm Zen3核心與14nm I/O模塊封裝,實現性能提升19%,成本降低30%。

英特爾:推出EMIB(嵌入式多芯片互連橋接)技術,將CPU、GPU、FPGA封裝在同一基板上,數據中心芯片面積縮小40%。

臺積電:3D IC封裝技術CoWoS(Chip-on-Wafer-on-Substrate)量產,支持HBM2e內存與GPU直接堆疊,帶寬提升5倍。

第三代半導體材料加速商用

SiC/GaN器件:特斯拉Model 3采用意法半導體SiC MOSFET,逆變器效率從82%提升至96%,續航增加10%;小米10 Pro充電器采用GaN技術,體積縮小50%。

市場規模:2020年全球SiC/GaN器件市場規模達8.5億美元,年增37%(Yole Développement預測),其中汽車電子占比45%。

二、需求遷移:5G、AI與汽車電子驅動結構性增長

5G基建與終端爆發

基站端:2020年全球5G基站建設量達150萬座(中國占60%),射頻前端芯片需求激增,Skyworks、Qorvo等廠商5G PA模塊ASP提升30%。

手機端:5G手機滲透率從2019年的1%躍升至2020年的18%,帶動基帶芯片(高通X55、華為巴龍5000)、毫米波天線(村田制作所)、UWB芯片(NXP)需求。

AI算力軍備競賽升級

云端:英偉達A100 GPU采用7nm工藝,FP16算力達19.5TFLOPS,較前代V100提升2.5倍,亞馬遜AWS、谷歌云等云服務商采購量年增80%。

邊緣端:高通推出驍龍865+X55 5G模組,集成Hexagon DSP與AI Engine,AI算力達15TOPS,推動智能安防、工業質檢等場景落地。

汽車電子化加速

ADAS芯片:Mobileye EyeQ5采用7nm FinFET工藝,算力達24TOPS,支持L3級自動駕駛,2020年配套車型超50款(寶馬iX、蔚來ET7)。

功率半導體:IGBT模塊需求年增25%,英飛凌HybridPACK Drive系列市占率達40%,比亞迪IGBT 4.0芯片良率突破95%,實現自供。

三、供應鏈重構:地緣政治與疫情雙重沖擊

美國技術封鎖倒逼“去美化”

華為事件:2020年9月15日后,臺積電、中芯國際停止代工麒麟芯片,華為海思市占率從2019年的16%暴跌至2020年的4%(IC Insights數據),聯發科天璣系列市占率從10%提升至28%。

中國“國產替代”:長江存儲128層3D NAND量產,良率達70%;合肥長鑫DDR4內存芯片通過英特爾認證,產能擴張至2萬片/月。

疫情導致“區域化供應鏈”興起

產能轉移:三星將15%手機產能從越南轉移至印度,鴻海在墨西哥擴建服務器工廠,降低對單一地區依賴。

庫存策略:汽車芯片廠商(英飛凌、瑞薩)將安全庫存從6周提升至12周,采用“雙源采購”模式分散風險。

日本半導體材料“卡脖子”風險

光刻膠:JSR、信越化學占據全球90%市場份額,中國廠商(南大光電、晶瑞股份)ArF光刻膠良率僅5%-10%,2020年進口依賴度超95%。

硅片:勝高(SUMCO)、環球晶圓壟斷12英寸硅片市場,中國滬硅產業產能僅30萬片/月,技術落后日本3代。

四、地緣競爭:中美技術博弈下的產業重構

美國“實體清單”持續擴張

制裁范圍:2020年新增中芯國際、大疆等33家企業,限制10nm以下設備出口,美國半導體設備廠商(應用材料、泛林集團)在中國市場營收下降25%。

“清潔網絡”計劃:要求盟國禁用華為5G設備,影響全球基站芯片市場格局,愛立信、諾基亞市占率從30%提升至45%。

中國半導體產業政策升級

大基金二期:2020年投資超2000億元,重點支持設備(中微公司)、材料(安集科技)、IDM(華潤微)等領域,國產化率目標從2019年的15%提升至2025年的40%。

科創板助力:中芯國際、寒武紀等32家半導體企業上市,融資規模超1200億元,市值占科創板總市值的35%。

歐盟“芯片法案”醞釀出臺

投資計劃:2020年歐盟提出投資300億歐元,建立2nm以下先進制程研發中心,扶持英飛凌、ASML等企業,目標2030年全球市占率從10%提升至20%。

技術聯盟:與日本、韓國合作開發EUV光刻膠、極紫外光源等關鍵技術,降低對美國技術依賴。

五、2020年全球半導體市場預測:增長與分化并存

| 維度 | 2020年預測 | 驅動/抑制因素 |

|---|---|---|

| 市場規模 | 4330億美元,同比+5.1%(Gartner) | 5G、AI、汽車電子需求增長;疫情導致PC/服務器芯片缺貨 |

| 細分領域 | 存儲器(28%)、邏輯芯片(26%)、模擬芯片(15%) | DRAM價格年漲15%,5G手機射頻芯片ASP提升30% |

| 區域格局 | 亞太(65%)、美洲(18%)、歐洲(9%) | 中國大陸產能占比從15%提升至17%,美國下降至12% |

| 企業排名 | 英特爾(15%)、三星(12%)、臺積電(10%) | 臺積電代工收入首超英特爾,英偉達市值超越英特爾 |

六、企業戰略建議:構建“韌性供應鏈”與“技術護城河”

短期策略:應對供應鏈風險

多元化采購:與2家以上供應商建立合作,關鍵材料(如12英寸硅片)儲備3個月用量。

產能靈活調整:采用“模塊化工廠”設計,可快速切換產品線(如從手機芯片轉產MCU)。

中期布局:搶占技術制高點

先進封裝:投資3D IC、Fan-Out等封裝技術,降低對制程節點的依賴。

車規級芯片:通過AEC-Q100認證,切入汽車電子萬億市場(2020年-2025年CAGR 12%)。

長期愿景:構建生態話語權

IP核授權:如Arm通過架構授權模式占據90%移動端市場,年授權費收入超10億美元。

標準制定:參與5G-A、Chiplet接口等標準制定,獲取專利授權收益(如高通通過CDMA專利年收30億美元)。

結語:2020年——半導體全球化的“分水嶺”

2020年,全球半導體市場在技術迭代、需求遷移、供應鏈重構與地緣競爭的多重作用下,呈現“冰火兩重天”的格局:先進制程、AI芯片、汽車電子等領域高歌猛進,而傳統消費電子、低端芯片市場則陷入價格戰。對于企業而言,技術自主性、供應鏈韌性、生態控制力將成為未來十年競爭的核心要素。正如臺積電創始人張忠謀所言:“半導體產業已進入‘地緣政治時代’,企業必須學會在風暴中航行。”

責任編輯:

【免責聲明】

1、本文內容、數據、圖表等來源于網絡引用或其他公開資料,版權歸屬原作者、原發表出處。若版權所有方對本文的引用持有異議,請聯系拍明芯城(marketing@iczoom.com),本方將及時處理。

2、本文的引用僅供讀者交流學習使用,不涉及商業目的。

3、本文內容僅代表作者觀點,拍明芯城不對內容的準確性、可靠性或完整性提供明示或暗示的保證。讀者閱讀本文后做出的決定或行為,是基于自主意愿和獨立判斷做出的,請讀者明確相關結果。

4、如需轉載本方擁有版權的文章,請聯系拍明芯城(marketing@iczoom.com)注明“轉載原因”。未經允許私自轉載拍明芯城將保留追究其法律責任的權利。

拍明芯城擁有對此聲明的最終解釋權。

產品分類

產品分類

2012- 2022 拍明芯城ICZOOM.com 版權所有 客服熱線:400-693-8369 (9:00-18:00)

2012- 2022 拍明芯城ICZOOM.com 版權所有 客服熱線:400-693-8369 (9:00-18:00)